近日,大摩发表研报下调中国四大行评级,此举为何?有观点表示大摩“唱空”四大行或许是为了抢更便宜的筹码。

大摩究竟是为了在5月底即MSCI将中国大盘A股纳入因子由5%提升至10%,抢相对便宜的筹码,抑或是银行股本身估值不合理,增长前景不确定?

其实从2017年强监管以来,银行负债成本压力和资本约束成为影响估值提升的主要因素,但站在当前,息差收窄压力最大时期早已过去,银行板块近年净利增速逐步回升、息差和不良持续向好,银行股估值依然处于历史低位,个别银行股更是持续创历史新低。

1季报银行股基本面向好持续验证

智通财经APP注意到,银行股基本面持续向好的逻辑在各行2018年报及2019年一季报不断得到验证。

不仅是四大行,包括民生银行、中信银行在内的主要内银股营收情况持续修复,延续2018年一季度以来的回升趋势,拨备计提力度加大,行业整体安全边际提升,各项规模指标也都取得稳健增长。

如宇宙大行工商银行(01398)一季报业绩表现均非常稳健,营收创下2012年一季度以来新高,增速达到19.42%,拨备前利润1950亿元,同比增加23.92%,净利润为820亿,同比增长4.06%,不良率1.51%,较2018年底的1.52%有所降低,已连续 9 个季度下降,拨备覆盖率为185.9%,自2016 年来保持稳步上升趋势。

此外,农业银行(01288)一季度实现营业收入1730.31亿元,同比增长11.01%,净利润612.51亿元,同比增长4.28%,股东权益为16525亿元,同比增长19.74%,年化加权ROE达14.96%,该行最大的亮点为新生不良率非常低,不良贷款率由2018年四季度的1.59%进一步提升至1.53%,不良方面如果保持一季度的态势,全年的利润有望逐季走高。

值得一提的是,各大行在资产减值损失计提增长、且拨备增加的情况下,净利润还均维持了4个点以上的增速,是不容易的,毕竟对基本面较好的大行而言,拨备实际上市隐藏了不少利润。

虽然大摩下调了四大行评级,但同时指出过去两年的金融出清提高了这些银行的盈利质量、资产负债表透明度以及风险管理能力;同时,随着中国财富管理市场和银行零售市场的持续发展,这些银行也将从中受益。

如从2018年的零售业务规模来看,零售业务最大的银行是建行,建设银行(00939)自从开通建行快贷以来,2018年个人贷款业务发展迅速,总额达到5.84万亿,占总贷款的42.5%,工商银行、农业银行、中国银行及招商银行的个人贷款业务分别为5.64万亿、4.67万亿、4.44万亿、2.01万亿。

可以预计的是,伴随政策多维度改善、零售转型和理财业务触底反弹为银行业带来持续改善契机。

一直以来,银行股是保险资金最青睐的投资标的。

智通财经APP了解到,截至2019年一季末,保险资金持有的银行股共计325.85亿股,持仓市值达3375.36亿元,占目前保险持仓总市值的53%。

而业绩持续向好、监管影响较小的高净资产收益率银行更是机构重仓股,如招商银行(03968)、兴业银行、宁波银行、工行以及农行。

数据显示,2019年一季度机构重仓银行个股占比前五家分别为招行、兴业银行、宁波银行、平安银行和工商银行。其中重仓招行的市值占板块整体持仓市值比重超40%。

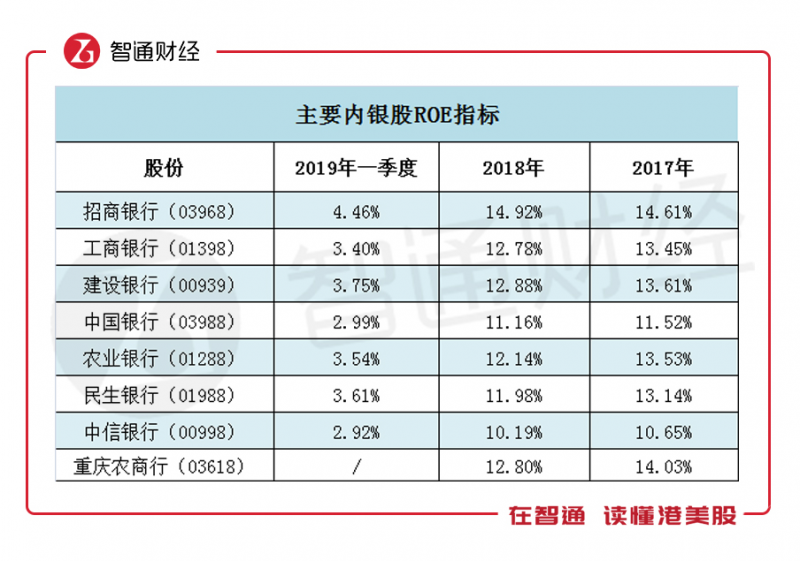

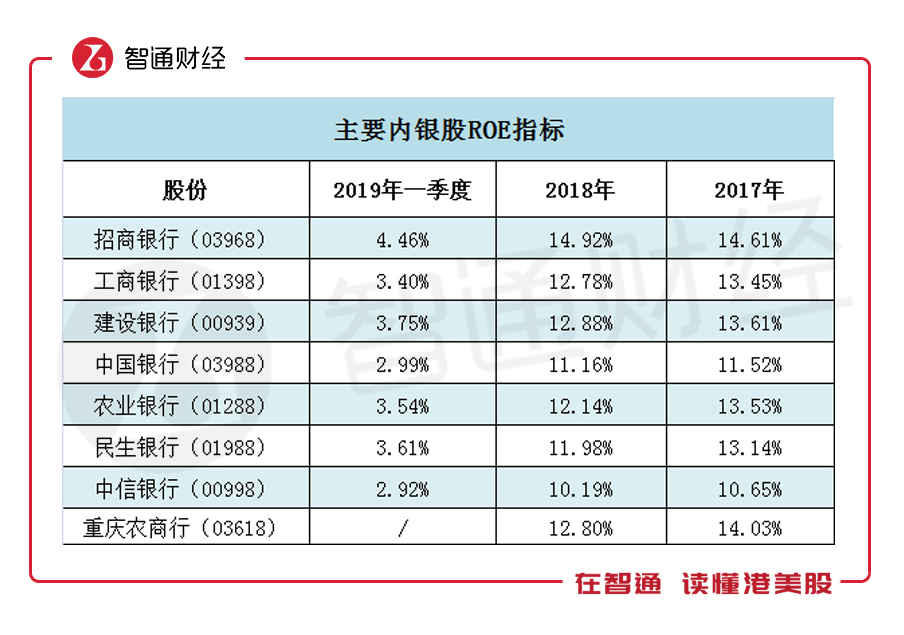

招行之所以成为机构重仓股比较好理解,该行一直以其零售业务见长,截至 2018 年末,零售贷款占比达到 51%,高于行业 38%的平均水平,且近几年该行的利润持续保持高增速,此外,其ROE指标也处于行业领先水平。

要知道2019年一季度,招行的拨备覆盖率由 2017 年的 262%和 、2018 年的 358%进一步提升至 363%,但其ROE水平在2018年仍有所上升,足以显现招行超强的盈利能力。

值得一提的是,除了招行,四大行中的农行也是险资及机构比较偏爱的银行股。

从农业银行近几年的核心财务指标来看,该行2018年以来ROE并没有身高,但是不管是从规模指标、还是监管指标、还是不良系列指标,农行都是基本面比较稳定的,且一直在好转。

其实近两年来,农业银行的不良系列指标表现非常优异。据悉,其2019年一季度不良只核销了130亿,新生不良贷款只有200来亿,新生不良率不到0.2%。此外,该行目前贷款拨备余额达到5086亿,总拨备接近5200亿,如2019年一季度拨备覆盖率已达到263.9%,未来业绩确定性很高。

总之,虽然目前银行股ROE基本在13%左右,和前些年20%以上的ROE无法比拟了,这主要基于监管越来越严,稳定性越来越高,银行的杠杆率越来越低,其盈利指标必然难以达到很高的水平。

估值仍处于历史低位

险资青睐银行股的原因不仅是银行股经营稳健,更重要的高股息能带来长期稳定的分红收益。

正如业内人士所言,根据据港股中资银行的投资时钟,在经济企稳政策中性的阶段,银行能享受基本面改善带来的绝对收益。

按照2019年一季度净资产静态计算,主要H股银行股的平均静态市净率仅有0.69倍,其中估值最低的5个H股内银股分别为中信银行、民生银行、重农商行和中国银行,静态市净率分别为0.44、0.48、0.51和0.52倍。因此,目前估值超过净资产的只有招商银行。

综合考虑,目前来看银行板块一季度业绩也符合预期,且估值相对低位,若随着中长期资金的持续流入预期,预计二季度板块保持相对优势,特别是部分处于估值低位的国有大行。毕竟银行股不管是分红派息率、市净率还是净资产收益率都是完美符合巴菲特的财务标准。

客服热线:

客服热线: