机构投资者对二季度持中性或悲观预期的居多,风格上仍然倾向于代表转型方向或者有' 业绩保障的成长股。

本刊记者 张学庆

虽然有优先股试点以及“国六条”等利好出现,但股指依然上涨乏力。“主要原因在于宏观经济' 数据偏弱超预期压制了近期股指表现,中国3月汇丰制造业PMI初值为48.1,创下8个月来新低,进一步印证了经济的疲弱。”一位分析师说。

经济疲弱

从中国经济增长来看,2014年开局乏力,1~2月出口额同比下降2%。同期房地产活动也显著下滑。受去年同期高基数影响,房地产销售规模同比几乎零增长、新开工面积同比大幅下跌。受低迷的出口和房地产活动拖累,1~2月工业增加值同比增速下滑至8.6%。建筑原材料、公共事业和出口导向型的电子行业生产均有所放缓。考虑到一季度实体经济疲弱、不确定性依然存在,瑞银证券将中国全年GDP增速预测从之前的7.8%下调至7.5%。

资金面上,信贷增速小幅放缓,但仍然稳健。前2个月新增人民币贷款总额近2万亿元,新增社会融资规模达3.54万亿元。2月底,社会融资规模余额增速小幅回落至17.6%,仍比较稳健。在市场担心' 信托违约事件的背景下,新增信托贷款明显回落,而委托贷款强劲增长。

瑞银预计二季度经济增长将出现反弹。从3月开始,特别是在二季度,投资活动和工业生产势头将有所回升。受益于' 美国经济好转,实际出口增速预计也将会复苏。

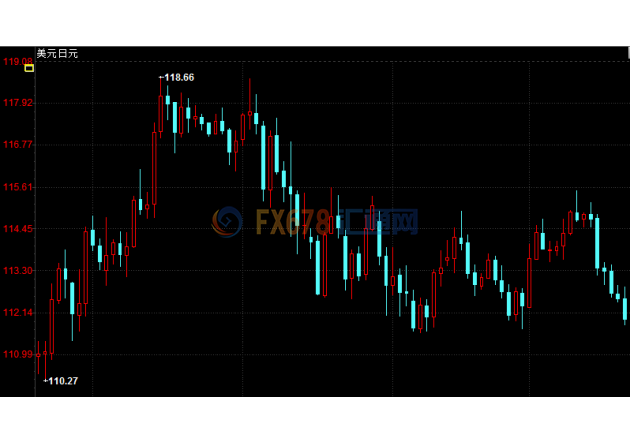

股指波动

“决策层将2014年GDP增速目标定在7.5%左右,这意味着宏观政策将保持平稳。如果经济增长在未来几个月进一步放缓,决策层可能会推出各种保增长措施,包括加快基础设施和保障房投资。”瑞银证券财富管理首席中国策略师高挺称,“但政策力度不会特别强。短期的经济压力很难从改革里面找到什么红利,改革是长期的事情,短期没有特别大的影响。”

在这种环境下A股可能会怎么表现?高挺认为,A股仍会在区间窄幅波动,要走出目前的震荡区间的条件是大家对改革有信心,而市场现在还没有这种信心,对长期改革没有真正信心。不过,未来建立信心是有可能的,只要改革一步一步走下去,就会带来市场整体估值提升。而这需要一定的时间。如果靠业绩提升,现在的环境下上市公司业绩增长很难有较大空间。

“二季度美国经济增长会明显加速,那时候外需有一定的拉动,中国经济会企稳,甚至反弹,周期性的拉动会带动市场估值上升,对股市表现还是偏正面的。”高挺称。

' target='_blank' >银河证券认为,经济加速下行,政府虽有可能暗中有所动作,但不改变下行的趋势。同时,人民币加速贬值,套利资金流出,银行间资金有再度收紧迹象。各方数据表明一季度经济加速下行,在不考虑政策的前提下,对于' 大盘及周期股的谨慎判断更加坚定。

成长股分化

与周期股相比,成长股是否还有机会?' 华泰柏瑞创新混合基金拟任基金经理张慧表示,“TMT板块依然是2014年热点纷呈的一个板块,但分化会比2013年更大,选股的难度和结果的差异性会变大。自下而上精选' 个股仍将是2014年较好的投资方法和获取超额收益的手段,坚持投资处于快速成长期的企业,寻找穿越周期的公司。配置上,重点将是下游消费品和轻资产公司。”

“中国经济正进入转型与升级的关口,创新与升级是未来中国经济增长的驱动力。” 张慧指出,“过去中国的增长主要是依赖生产要素的积累,低人力成本和廉价投资大量导入。快速成长的背后伴生了一系列问题,诸如环境污染、贫富分化、内需疲弱、高杠杆、产能过剩等。由人口红利、投资、对外贸易推动经济增长的模式将不复存在,未来经济增长将主要依靠人力资本、创新和制度改革来拉动。中国技术创新日趋活跃,研发投入占GDP之比在发展中国家已经较高。居民消费存在提升空间,80、90后将开启‘' 大众消费’的纪元,伴随‘需求升级’而来的对品牌和娱乐的追求将带来相关行业的大繁荣。”

这一点在发达国家的数据中也得到了验证。日本转型期间,在居民整体支出中,以医疗、教育、娱乐、通讯和交通等为代表的服务业' 消费增长最为明显。而' 标普500股指权重股构成变迁则很好地反映了美国产业结构的变迁:在经济转型与结构调整背景下,' 新兴产业加消费的市值占比不断上升。

' howImage('stock','2_000776',this,event,'1770') 广发证券(' 000776,' 股吧)一项对境内外机构投资者的调查显示,对二季度持中性或悲观预期的投资者居多,风格上仍然倾向于代表转型方向或者有业绩保障的成长股。

投资者的普遍预期是经济趋势性下滑已成定局,争议在于政策施救的时间和效果,这决定仓位和风格选择。

一种观点认为,今年二季度的宏观政策又会像去年三季度那样预调微调,将GDP稳定于7.5%左右的水平,这样的话在二季度市场又会重新回稳,但风格上又会回到成长股的天下。

第二种观点认为,二季度' 宏观数据会断崖式下滑,政策放松的力度也将非常大,但由于政策放松初期难以抵消市场对数据下行的恐慌,二季度市场预期仍比较悲观,大小盘通杀;不过今年下半年市场可能由于政策放松有大幅向上的可能,且风格上会偏向传统大盘股。

综合来看,机构投资者对二季度的市场趋势判断持中性或者悲观的态度,近期基本都有减仓行为。

数据显示,中国股市出现过去6年最大单周基金资本流出。截至3月19日的一周中,EPFR 数据显示,中国香港、中国内地股市资金流出量从前一周的13亿美元扩大到23亿美元,为2008年3月以来最大的单周流出。离岸追踪A股的ETF也出现较大额度的资金流出。市场情绪持续受到对企业债券违约的担忧,以及美联储主席在刺激政策退出中偏鹰派立场的抑制。

看好欧' 美股市

国际方面,' 美国股市基金资本流入加大,但' 新兴市场流出量也出现增加。

从全球投资来说,高挺较为看好欧美股市,他说:“美国经济增长正在加速,欧洲经济去年是负增长,盈利没有起来,现在有一些好的苗头就是利润率开始改善。今年我们还很难判断欧洲是否趋势性复苏,欧洲存在结构性问题,但欧洲将从负增长到正增长的周期性复苏,接下来复苏会反映在业绩上。”

“我们看好国际市场机会就是欧美' 股票 、美国高收益债和美元这些大类资产会配置多一点。”高挺认为,虽然目前美国股市估值不算便宜,但也不是一个特别贵的市场,应该说是一个合理估值。接下去美国QE3退出、明年' 加息等等,在一个利率上升的环境,通常情况下估值扩张会比较难,那估值维持在现在的平均水平完全是可能的。但由于经济增长提速,估值还有可能会扩张。按照预期盈利8%的增长,股票 向上的空间还是不小的。

高挺表示,在盈利增长中,各行业增长不太一样,比如,高科技今年增长应该是比较快,金融股也不错,因为经济起来了,各种信贷需求开始增多,所以比较看好金融股、高科技股。“美国公司比较有意思的地方是,它他们经常会回购自己的股票 ,因为觉得自己的股价偏低,最近两三年回购行为非常多,现金回购收益在美国可以达到6%~7%。有一类高现金分红、经常回购的公司也是比较值得看好的,所以市场机会还是很多的”。

客服热线:

客服热线: