2020年苯乙烯产能大量投放,与此同时,下游需求增速相对有限,行业将进入供大于求格局,这意味着行业利润会被逐渐压缩,价格整体处于弱势。但是,考虑到上游苯供应存在瓶颈,其价格走势料偏强,这决定了苯乙烯的成本支撑强劲。在上述因素的综合作用下,预计苯乙烯价格在2020年振荡运行。

原材料苯价格表现较强势

苯乙烯的上游是乙烯和苯,二者的价格决定了苯乙烯的成本。按工艺的不同,上游也包括丙烯,但占比较小,这里不做考虑。2020年,国内计划新增苯产能383.5万吨,部分装置为苯乙烯配套的一体化装置。新增苯乙烯产能457万吨,新增的苯产能并不能满足苯乙烯产能投放的需求。不过,考虑到投产时间差以及苯乙烯装置可能不会全部顺利投产等情况,苯新增产能就基本能够满足苯乙烯生产过程中的需求增量。

然而,也要注意,苯是芳香烃的上游,下游除了苯乙烯之外,还有己内酰胺、酚酮、苯胺等,这些下游在2020年也有新增产能投放,如果新增苯乙烯产能将新增的苯产能完全消化,那么其他下游的原材料供应只有通过存量产能、库存和进口来实现。

目前,国内苯库存处于低位,华东地区纯苯库存仅有8.4万吨,较2019年3月的高点减少16.7万吨,下降2/3,库存难以弥补供应缺口。但是,2019年,石油苯的开工负荷为78%,煤制加氢苯的开工负荷为65%,国内供应仍然具备潜力。此外,近些年下游市场需求向好,苯进口依存度提升,在利润的刺激下,进口货源可以填补国内供应缺口。

尽管上游苯的供应可以通过国内装置提升负荷以及加大进口力度来解决,但毫无疑问,2020年,苯供应趋紧,下游企业可能出现哄抢原材料的现象。不仅如此,目前,苯生产利润处于低位,在需求大幅上升的前提下,生产企业势必产生增加利润的诉求。2020年,苯价格表现预计偏强,进而对苯乙烯市场形成一定支撑。

产能扩张导致生产利润下滑

截至2019年年底 ,国内苯乙烯产能为930.5万吨,较2018年增加8.8万吨,增速为0.95%。2010年之后,由于国内对大型化工企业投资的限制,苯乙烯产能增速放缓。2011—2019的9年间,苯乙烯产能增加379.5万吨,年均增速为10%。不过,未来两年,苯乙烯将面临投产高峰。据统计,2020年将新增苯乙烯产能457万吨,2021年将新增苯乙烯产能577万吨。庞大产能的投放将导致市场无法完全消化,苯乙烯供需格局也将随之发生变化。

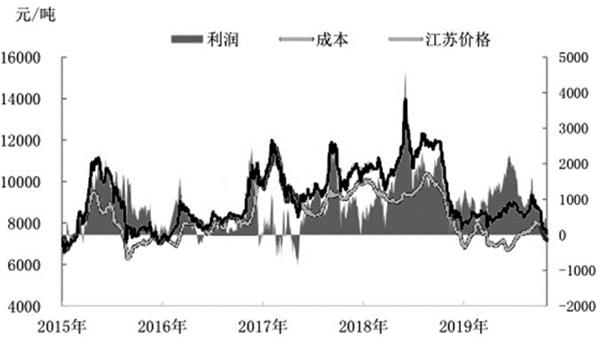

图为苯乙烯利润变化

由于2010年之后,产能增速有限,苯乙烯市场供需整体处于紧平衡状态,促使苯乙烯企业经营良好,生产盈利颇佳。2019年,苯乙烯生产企业的平均利润在1000元/吨,企业生产积极性高涨。

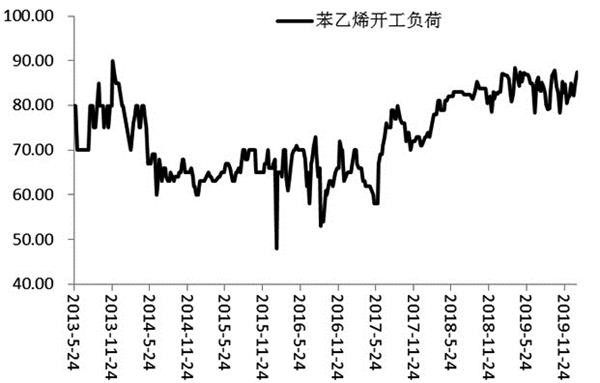

2019年,国内苯乙烯生产企业的平均开工负荷为84.17%,较2018年上升3.47个百分点。2015年之后,苯乙烯生产企业的开工负荷呈现不断上升态势。其一,反倾销政策出台,进口苯乙烯数量逐年下滑,苯乙烯进口依存度逐渐降低,对国内供应的依赖度则相应上升。其二,上游苯和乙烯价格处于低位,企业利润丰厚,生产积极性高涨。

图为国内苯乙烯行业开工负荷变化(单位:%)

但是,2020年和2021年苯乙烯产能将大量投放,苯乙烯高利润的状态也将一去不复返。行业利润率收缩,有可能迫使中小企业退出市场。只是,这个过程是非常漫长的。如果终端需求没有明显跟进,那么未来几年苯乙烯价格都将在龙头企业的成本线附近运行。

进口产品市场份额将被挤占

2017年6月23日,商务部决定对原产于韩国、中国台湾和美国的进口苯乙烯进行反倾销立案调查。2018年2月12日,调查机关发布初裁公告,初步认定原产于韩国、中国台湾和美国的进口苯乙烯存在倾销问题,并开始对韩国、中国台湾、美国的苯乙烯生产企业加收不等的惩罚性关税,其中对美国苯乙烯生产企业加征的关税较高。受此影响,国内苯乙烯进口数量呈现不断下降态势。截至2019年,国内进口苯乙烯304.44万吨,较2016年减少45.46万吨,降幅为12.99%,但较2018年提升13.09万吨,增幅为4.49%。虽然对苯乙烯加征了惩罚性关税,但是国内进口苯乙烯的数量却没有大幅下滑。

图为苯乙烯进口数量变化(单位:吨)

造成这种现象的原因,一方面是国外企业拥有廉价的原材料,具有成本优势;另一方面是国内苯乙烯消费集中在华东和华南等沿海地区,进口货源在运输方面受限。

不过,2020年,国内苯乙烯产能急剧增加,并且大部分装置在沿海地区,这部分新增产能不仅冲击国内市场,而且冲击国外市场。进口货源原本就由于高税率导致竞争力较低,在这种情况下,其市场份额必将进一步被国内货源所抢占。

港口库存已经出现回升迹象

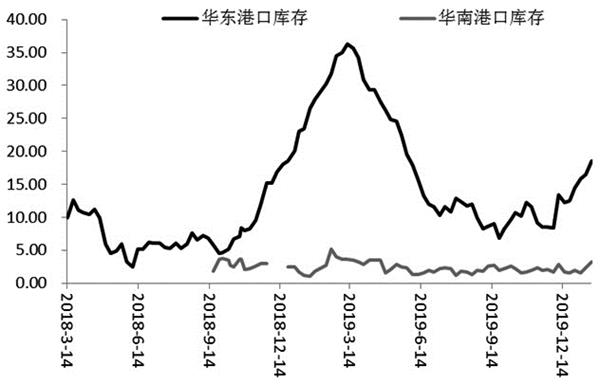

图为国内苯乙烯港口库存变化(单位:万吨)

截至2020年1月20日,国内苯乙烯港口库存为21.71万吨,其中华东地区港口库存为18.5万吨,华南地区为3.21万吨。经历了2019年3月以来的去库存周期,苯乙烯库存回归到低位,相较当时的高点下降45.59%,相较2019年同期下降21.51%。但是,受2019年12月以来的累库影响,目前,港口库存有回升迹象。预计2020年苯乙烯库存压力大于往年,这令苯乙烯价格承压。

下游对需求增量的贡献有限

苯乙烯需求较为广泛,主要在聚苯乙烯泡沫(EPS)、聚苯乙烯(PS)、丙烯腈-丁二烯-苯乙烯共聚物(ABS)和不饱和树脂(UPR)领域。上述四个行业对苯乙烯的消费,占苯乙烯总消费量的比重分别为25%、23%、22%和16%。可以说,上述领域的消费直接决定苯乙烯的需求状况。

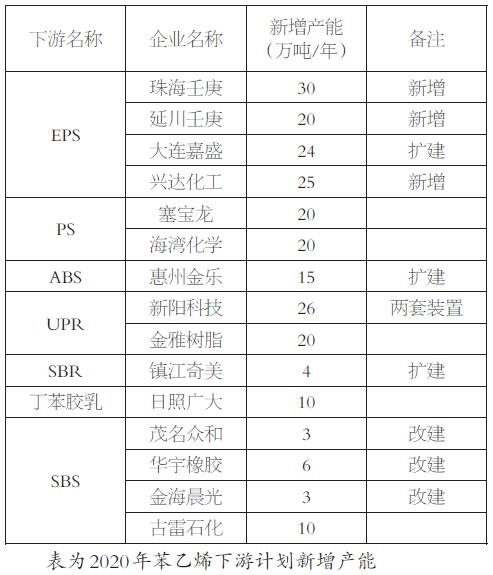

EPS的主要用途是建筑隔热层,而由于其防火性能不佳,近些年逐渐被新材料所替代,市场占有率持续下降。尽管EPS行业仍然处于盈利状态,但受终端需求表现不佳的影响,EPS行业开工负荷维持在50%的偏低水平,加之部分装置陈旧,陆续退出市场,2019年的EPS产能出现负增长。截至2019年年底,国内EPS产能为582万吨,较2018年年底下降56万吨。2020年,国内有四套、共计99万吨产能的EPS新装置计划投产,共产能将达到681万吨。

虽然2020年EPS产能较2019年大幅增加,但很难明显提振苯乙烯需求。这是基于EPS终端需求逐渐萎靡得出的判断。整体来看,EPS终端需求不佳是受其他性能更佳的替代品冲击造成的,其不会因为经济好转或产能增加而改变。EPS产能增加只会令行业竞争加剧,进而造成行业利润率下降、开工率下降。受此影响,作为苯乙烯下游消费占比最大的行业,EPS的地位将逐渐被PS和ABS取代,而EPS需求表现不佳将会在未来几年制约苯乙烯下游消费增速。

PS的主要用途为各类工业品外壳、绝缘材料等。近五年,国内PS产量持续上升,说明PS需求稳定。2020年,国内有两套、共计40万吨产能的装置投产。如果两套装置均能顺利投产,则2020年PS产能增速将达到10.85%。不过,苯乙烯反倾销政策出台后,苯乙烯进口受到限制,很多企业转而直接进口PS.2018和2019这两年,PS进口量都在115万吨以上,相较之前的年度增幅,几乎翻倍。PS新产能的投放将加剧国内货源和进口货源的竞争,PS的新增产能难以完全转化成国内需求。

ABS的主要用途为强度较大的外壳、支架等。受经济下行压力造成的内需不足以及贸易纠纷引发的出口下滑的影响。2019年,ABS下游的家电和汽车行业,表现不容乐观。家电产量增速明显放缓。其中,彩电产量出现下滑。此外,2019年3—12月,国内汽车产量为2208.4万辆,较2018年同期减少179.5万辆,降幅为7.52%。

虽说下游表现不佳,ABS需求却存在较大缺口,需要大量进口。加之国内企业集中度高,生产利润丰厚,企业开工热情高涨,开工负荷维持在90%的高位。另外,ABS生产技术要求较高,近些年国内产能增幅有限。2020年,仅一套15万吨产能的装置投产,对市场供需影响有限。整体来看,ABS市场供不应求,但由于产能增速有限,其对苯乙烯需求增量的贡献也有限。

UPR主要用途为玻璃钢制品及其他工业制品。产能过剩,且受安全环保巡查的影响,2019年,国内UPR产量呈下降态势。据卓创资讯预估,2019年,UPR产量为181.76万吨,同比减少6.9%;2020年,UPR计划新增产能46万吨。由于市场供大于求,UPR行业对苯乙烯需求增量的影响不大。UPR行业产能集中度较高,2020年,一些中小企业可能被市场淘汰,从而实现产能出清。

疫情导致下游复工推迟

和其他化工行业一样,苯乙烯因为装置规模较大,停车费用高昂,除例行检修和长期亏损之外,装置一般不会停车。与之相对,苯乙烯的下游及终端企业,装置规模较小,春节期间大多停车,由此导致苯乙烯生产企业进入累库周期,直到长假结束。

今年春节期间,受新型冠状病毒引发的肺炎疫情的影响,政府将春节长假推迟至2月2日。但2月3日,下游复工的企业数量并不多,预计全面复工要到疫情稳定之后。下游装置停车时间被延长,苯乙烯需求大幅收缩,苯乙烯生产企业库存压力逐渐加大。在疫情得到有效控制之前,下游企业的复工期限可能进一步被延长,这将造成苯乙烯生产企业经营状况恶化,甚至倒逼企业停产。若本月中下旬疫情得到有效控制,则下游企业会陆续复工。也要注意,物流不畅和企业集中备货造成的结构性供给不足以及由此引发的物流成本上升,会支撑苯乙烯现货价格。

目前来看,疫情对苯乙烯市场产生利空效应,效应的强弱要视疫情何时结束而定。

全年预计在成本线附近徘徊

2020年,苯乙烯自身产能增加和下游需求难有起色并不匹配,这决定了苯乙烯市场供需格局将由紧平衡向供大于求转变。

整体来看,新增产能集中投放,潜在供应大幅增加,生产企业为了抢夺市场,势必压低价格增强竞争,这将导致苯乙烯企业生产利润下滑,预计苯乙烯行业长期处于低利润状态。而这,会削弱企业的生产积极性,导致开工负荷下降,进而降低市场供应。即使如此,市场货源也难以全部被消化,只能通过增加库存的方式来消化多余供应。基于这一判断,可以预测,2020年,苯乙烯价格将弱势运行。

不过,在分析苯乙烯上游的时候,我们看到,纯苯产能增幅有限,2020年,苯市场将面临下游哄抢原材料的局面,这使得本来库存偏低、生产利润低廉的苯的价格坚挺。在这种情况下,苯乙烯价格的下行空间就被压缩了。

可以说,2020年,苯乙烯市场呈现上有供应过剩压制、下有原料市场托底的局面,其价格大概率低位振荡,在成本线附近徘徊,运行中枢预计在7000元/吨。某一时段的具体走势,需要结合新增产能的投产节奏以及上下游企业的利润变动而定。

(作者单位:金石期货)

(文章来源:期货日报)

(责任编辑:DF318) 郑重声明:东方财富网发布此信息的目的在于传播更多信息,与本站立场无关。 客服热线:

客服热线: