摘要

从基本面情况看来,2月市场依然并不乐观。根据往年情况,一般多数终端织造企业计划于正月初八至正月十五开工,部分较晚计划正月十五至正月二十恢复运行。但是,因不可抗力事件升级,各地区织造企业暂未恢复运行。目前,部分企业计划最早在2月10日(正月十七)开工,局部地区开工时间较晚或推迟至2月17日(正月二十四),实际复产情况仍需根据外地员工到岗情况进行调整,若未来事态发展顺利,预计2月底各地区织机开机率或逐步恢复至正常水平。但若疫情继续升级,开工继续推迟也并非不可能。

节前下游各品种库存尚在合理偏低水平,因此一季度小幅累库应当压力不大。但在黑天鹅事件影响下,2020年一季度预计涤纶产品将会出现较大幅度的累库。

对于PTA自身基本面情况而言,2020年供过于求本是相对确定的结构。节前市场价格结构已经倾向于contango,预计将以供应端降负控制价格下行趋势,且加工价差已经徘徊于成本线以下。2月目前由于成本价格大幅下行,截止2月5日,节后加工价差略高于节前水平。

2月PTA价格大概率将与原油、PX等成本价格的趋势息息相关,影响因素增加且外部因素占比更大,疫情的变化和终端开工也将存在较大变数,PTA期价可能会出现波动较大的情况。建议投资者控制风险,谨慎操作。

风险:原油市场剧烈波动;国内外宏观经济形势变化;大宗商品集体变化。

一.行情回顾

2019年1月PTA主力合约以震荡偏弱下行为主。由于整体来看当时PTA加工价差偏低,因此虽然市场基本面存在利空,但是由于价格低,下方支撑较为稳固,在成本支撑下下行动力不足。

1月华东PTA市场均价在4820.29元/吨,环比跌0.19%,同比跌25.23%,最高价出现在6日的4980元/吨,最低价出现在2月3日的4370元/吨。1月临近春节,整体来看波动不大,相对稳定。

图1:PTA主力合约期货价格走势

资料来源:文华财经,中银国际期货

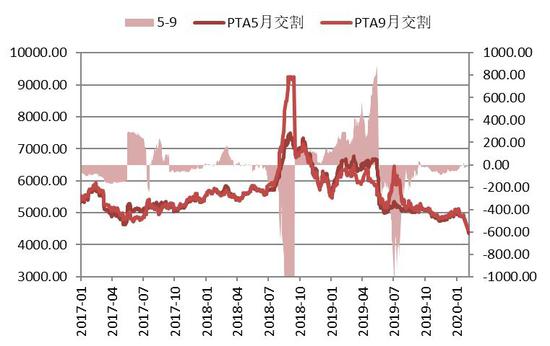

图2:国内PTA期货近远月价差

资料来源:Wind,中银国际期货

图3:PTA不同月间跨期价差

资料来源:Wind,中银国际期货

图4:PTA期现价格走势

资料来源:wind,中银国际期货

二.产业链供需情况

PTA供应和库存

1月国内PTA平均开工率在81.08%左右,较上月下调5.6个百分点。月内,中泰化学120万吨新装置1月2日出合格品,恒力一套250万吨PTA装置试车中,一条线125万吨产能1月8日已经投料,另一条125万吨产能1月18日投产,目前运行8成,月内整体检修损失量约23万吨。随着疫情影响,PTA工厂装置变化不多,但下游聚酯开工出现明显下滑,PTA累库为主,预计2月供应或呈现偏多局面。

PTA流通库存在12月-1月持续了较长时间的累积周期,1月中旬节前最后一周由于供应端主动降负出现了去库。但目前由于疫情影响开工对于春节期间至今的库存统计尚难以确认。预计这段时间可能是小幅累库或者相对平衡的状态。虽然终端基本停工,但聚酯开工尚可,而PTA开工率不高,因此在供需相对宽松平衡的状态下,春节期间库存状态预计不会出现太大变化。

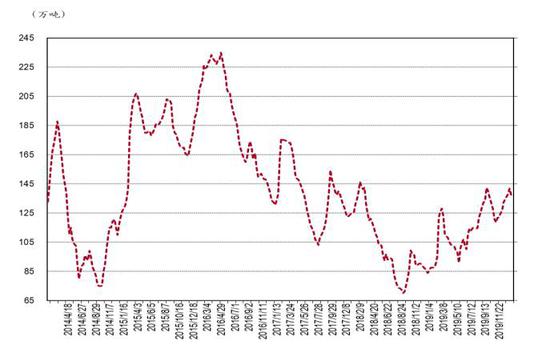

图5:PTA流通库存

资料来源:中纤网,中银国际期货

图6:PTA产量情况

资料来源:Wind,中银国际期货

上游PX价格震荡偏弱

1月亚洲PX市场震荡走低,上月涨势终结,截至月底亚洲PX估报744美元/吨FOB韩国和764美元/吨CFR台湾/中国,较上月末走低94美元/吨。月初,PX市场波动不大,市场情绪稳定,美伊冲突继续升级,原油盘中大涨,带动石油化工产品走强,PX跟随大环境走高,但由于下游PTA市场偏弱,且PTA装置检修偏多,对PX需求走软,商家心态回归理性,PX多空气氛僵持,由于市场不确定性因素较多,商家心态不一,谨慎观望为主。中旬至月底PX持续回落,由于美伊冲突缓和,国际原油持续走低,成本面疲软打压PX市场情绪,另外临近春节,下游PTA需求一般,市场气氛偏弱,PX难独善其身,跟随产业链走低,不过随着海南炼化一套PX装置检修,商家预计供应收紧,市场跌势放缓,春节期间,中国上下游市场休市,但受到新冠肺炎疫情的影响,市场投资者不断评估全球公共卫生问题对石油需求的抑制作用,悲观预期继续对国际油价形成打压,国际原油出现一波大幅下挫,PX跟随上游市场持续回落。中石化公布1月PX结算价在6700元/吨,较上月结算走低55元/吨。1月CFR台湾/中国均价在813.4美元/吨,环比走低0.29%,同比走低22.01%,最低价出现在1月29日的762美元/吨,最高价出现在1月7日的850美元/吨。

图7:PTA加工价差

资料来源:Wind,中银国际期货

需求端举步维艰

1月份,聚酯切片市场价格先涨后跌,场内整体交投气氛回落。上半月,聚酯切片市场价格稳中偏强,是因为受中东紧张局势影响,国际原油价格上涨,原料PTA和乙二醇市场顺势上涨,成本支撑良好,与此同时,聚酯切片工厂库存低位,工厂跟涨原料心态浓厚。随后,临近春节,聚酯切片市场交投气氛回落,加之成本推动作用减弱,于是聚酯切片工厂优惠适量放宽,市场重心稳中偏弱。春节后,受疫情影响,聚酯切片市场恢复缓慢,场内缺乏新单成交,市场成交重心暂时盘稳。截止目前,华东聚酯切片市场均价在6359元/吨,环比涨2.7%,同比跌17.77%,最高价出现在1月10日的6450元/吨,最低价出现在2日的6300元/吨。

国内瓶级PET市场整体呈窄幅震荡格局,市场波动幅度不大。上旬,瓶级PET市场走势窄幅偏强。中东局势紧张影响下,国际原油走高,聚酯原料PTA和乙二醇市场顺势拉涨,成本面推动下,瓶片厂家报盘逐步上调,至8日,华东市场价格最高涨至6600-6800元/吨。近期瓶片厂家开始大量发年底订单,库存压力不大,厂家低价惜售。然新订单跟进不佳,仍面临较大的销售压力。中旬开始,瓶级PET市场重心略有回落。随着国际原油的大跌,聚酯原料市场纷纷回调,在缺乏成本推动下,市场心态趋弱,市场商谈重心小幅下跌至6500-6650元/吨。月中开始,瓶级PET市场逐步趋于整理。聚酯原料PTA市场区间整理,成本支撑稳固。瓶片厂家在无库存压力下,多继续维稳出货。随着年底的临近,下游需求不断趋淡,市场交投氛围低迷,实盘成交量有限,市场逐步进入收尾阶段。月内下游大厂大单招标较少,多为明年一季度订单。节后首日,受疫情影响,聚酯原料大幅下跌,缺乏成本支撑下,国内瓶级PET市场跌至6300-6450元/吨。截止2月3日,1月华东地区瓶级PET市场均价在6584元/吨,环比涨1.17%,同比跌18.89%,最高价出现在1月9日的6800元/吨,最低价出现在2月日的6300元/吨。

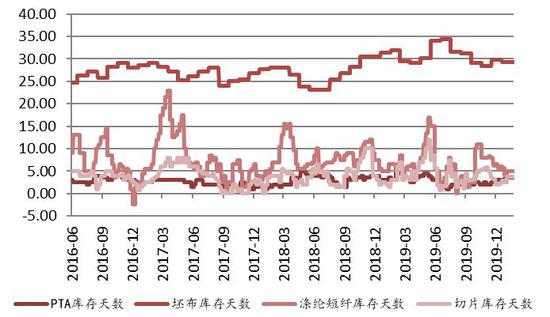

图8:聚酯产业链库存天数

资料来源:Wind,中银国际期货

图9:涤纶长丝库存天数

资料来源:Wind,中银国际期货

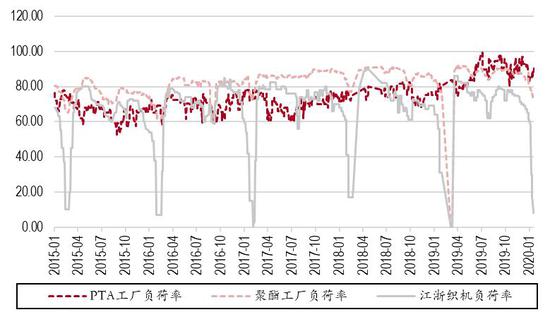

图10:聚酯产业链工厂负荷率

资料来源:Wind,中银国际期货

假期国内涤纶长丝市场供需两淡。下游加弹、织造及印染企业多于1月中旬陆续停车放假,且多数用户已于12月底1月初集中补仓,市场需求进入冻冰期,鲜有成交听闻。而国内生产企业后市预期偏谨慎,春节期间多降负避险,行业开工降至7成附近,而假期结束后受不可抗力事件影响,工人返工时间推迟,涤纶长丝市场延续供需两淡的局面,多数企业暂无明确报价,少部分企业维持节前价格水平,市场因缺乏有效成交信息,暂无市场价格指导。

春节假期前后,国内熔体直纺涤纶长丝检修产能涉及1080.2万吨/年,其中桐乡一厂、欣欣、天圣、东南、开氏、振辉等企业为新增检修装置,2月份仍有部分企业扩大检修力度。而因此时处于特殊时期,部分前期计划1月底2月初重启的工厂现推迟其重启计划,时间在推迟时间在1-2周附近,基本计划于2月9日之后视情况逐步重启。

受农历春节影响,江浙地区化纤织造开机率逐步下滑,各地区织造企业大面积停工放假,少数大型企业春节期间减产运行。节前,多数企业计划于正月初八至正月十五开工,部分较晚计划正月十五至正月二十恢复运行。但是,因不可抗力事件升级,各地区织造企业暂未恢复运行。目前,部分企业计划最早在2月10日(正月十七)开工,局部地区开工时间较晚或推迟至2月17日(正月二十四),实际复产情况仍需根据外地员工到岗情况进行调整,预计2月底各地区织机开机率或逐步恢复至正常水平。

三.后市展望

1月春节放假前PTA市场整体相对稳定,临近春节放假,虽然基本面供需情况相对宽松,但价格偏低,矛盾不突出,波动也相对偏小。

然而春节期间由于中国新冠肺炎疫情超过预期,对全国各行各业已经产生了较大的影响,除了全国复工推迟以外,长时间的运输物流困难以及一季度整体终端需求的下行可能导致国际市场首先表现出悲观预期。国际原油及石脑油价格均出现了大幅下跌。PX价格更是由节前800美元/吨附近跌至712美元/吨。

在此事件影响下,2月开盘后能化板块均出现了跳水跌停的情况。不过PTA主力合约在开盘第二日触底后随即出现了反弹和震荡,这是对恐慌情绪一定程度修复。

从基本面情况看来,2月市场依然并不乐观。根据往年情况,一般多数终端织造企业计划于正月初八至正月十五开工,部分较晚计划正月十五至正月二十恢复运行。但是,因不可抗力事件升级,各地区织造企业暂未恢复运行。目前,部分企业计划最早在2月10日(正月十七)开工,局部地区开工时间较晚或推迟至2月17日(正月二十四),实际复产情况仍需根据外地员工到岗情况进行调整,若未来事态发展顺利,预计2月底各地区织机开机率或逐步恢复至正常水平。但若疫情继续升级,开工继续推迟也并非不可能。

节前下游各品种库存尚在合理偏低水平,因此一季度小幅累库应当压力不大。但在黑天鹅事件影响下,2020年一季度预计涤纶产品将会出现较大幅度的累库。

对于PTA自身基本面情况而言,2020年供过于求本是相对确定的结构。节前市场价格结构已经倾向于contango,预计将以供应端降负控制价格下行趋势,且加工价差已经徘徊于成本线以下。2月目前由于成本价格大幅下行,截止2月5日,目前加工价差略高于节前水平。

2月PTA价格大概率将与原油、PX等成本价格的趋势息息相关,影响因素增加且外部因素占比更大,疫情的变化和终端开工也将存在较大变数,PTA期价可能会出现波动较大的情况。建议投资者控制风险,谨慎操作。

风险:原油市场剧烈波动;国内外宏观经济形势变化;大宗商品集体变化。

中银国际期货 顾劲涛

新浪财经公众号

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)

客服热线:

客服热线: