来源: CITICS债券研究 文丨明明债券研究团队

原标题:如何看待1月份信贷多增和存款少增的矛盾?

核心观点

2020年2月20日,央行发布1月金融数据,中国1月新增人民币贷款33400亿元,预期28200亿元,前值11400亿元;社会融资规模增量50700亿元,前值21030亿元;1月M2同比8.4%,预期8.6%,前值8.7%,M1货币供应同比0%,前值4.4%,M0货币供应同比6.6%,前值5.4%。

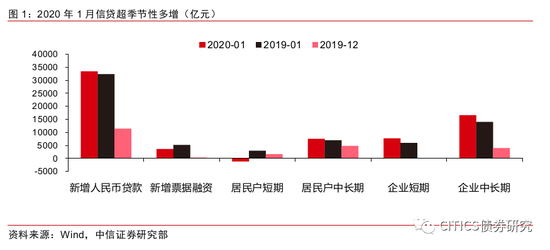

信贷超季节性多增,政策“宽信用”挑战仍在。1月人民币贷款增加33400亿,超过市场预期,同比多增1100亿元。观察中长期信贷,中长期贷款增24091亿元,同比多增3122亿元:住户部门中长期贷款增7491亿元,同比多增522亿元,购房需求依旧稳定,预计房地产长效调控机制将减小居民中长贷波动;企业部门中长期贷款继续转好增16600亿元,同比增2600亿元。

中长期信贷明显超季节性转好,可能由于LPR改革降成本效果体现、央行近期降准宽松资金面、商业银行追求“开门红”以及地方债多发带动基建相关预期。观察短期信贷,短期贷款边际趋弱主要由居民部门引起,企业短贷变动趋势贴近企业中长贷。票据融资基本持平春节季节性。我们认为1月地方专项债多发引起的基建预期以及前期降成本举措生效是主要影响因素;但当前疫情主导短期经济运行,预计短期内信贷增量下滑难以避免,同时流动性需求可能将导致后续信贷结构再偏短期化,政策“宽信用”挑战仍在。

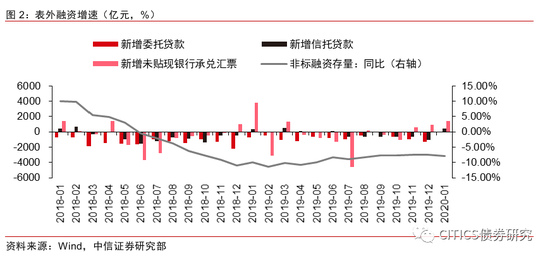

信贷与政府债券项拉动社融多增。1月社融增量50700亿元,同比多增3883亿元,同比增速10.7%,增速较上月持平。对实体人民币贷款增量34900亿元,同比少增744亿元。非标融资同比继续温和转好:委托贷款降26亿元,同比少减673亿元;信托贷款增432亿元,同比多增87亿元;未贴现银行承兑汇票增1403亿元,同比少增2384亿元,预计主要由于“结构性存款打假”以及票据监管的趋严。企业债券项1月净融资3865亿元,非金融企业股票融资净融资609亿元。1月社融数据超季节性走强,主要受信贷走暖以及1月地方政府专项债较多发行的影响;但是1季度经济增速大概率承压,央行短期内的工作重点依旧是疫情影响下的货币政策稳增长,预计边际宽松的走势不变。

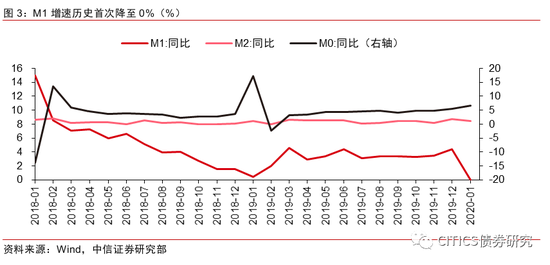

M1增速历史首次降至0%,企业春节回款难影响大。1月M2同比增速录得8.4%,同比持平,环比降低0.3%。M1同比增速录得0%,同比低0.4%,环比低4.4%。居民、企业存款分别同比多增3800亿元、少增12189亿元,非银存款增速环比增加5701亿元,财政存款环比增4002亿元。1月企业存款减少16100亿元,估计与春节前结算居民薪酬直接相关;但本轮新冠疫情直接导致了春节期间居民外出消费有较大减少,居民存款回流企业这一过程受到抑制,这也是M1增速较低但居民存款显示多增的直接原因。1月财政存款的多增预计与地方专项债多发有关,预计年初存款资金重新回流理财是助推非银存款增速上行的主要原因。

债市策略:1月信贷社融数据同比环比均有好转,预计前期“降成本”以及专项债多发带来的基建预期是主要原因。而疫情尚未结束,后续金融数据的滑落预计难以避免,企业流动性需求可能导致信贷投放再次转向偏短期,“宽信用”仍需政策呵护。对于债市而言,短期内经济活动有所承压,货币政策边际放宽稳增长是大概率事件,同时降成本目标下利率仍然有下行空间,因此我们坚持十年国债到期收益率目标区间2.6%~2.8%的判断不变。

事件

2020年2月20日,央行发布1月金融数据,中国1月新增人民币贷款33400亿元,预期28200亿元,前值11400亿元;社会融资规模增量50700亿元,前值21030亿元;1月M2同比8.4%,预期8.6%,前值8.7%,M1货币供应同比0%,前值4.4%,M0货币供应同比6.6%,前值5.4%。

点评

信贷超季节性多增,政策“宽信用”挑战仍在

1月人民币贷款增加33400亿,超过市场预期,同比多增1100亿元。观察中长期信贷,中长期贷款增24091亿元,同比多增3122亿元:住户部门中长期贷款增7491亿元,同比多增522亿元,购房需求依旧稳定,预计房地产长效调控机制将减小居民中长贷波动;企业部门中长期贷款继续转好增16600亿元,同比增2600亿元。中长期信贷明显超季节性转好,主要原因预计有:①LPR改革降成本效果体现,信贷利率有所降低;②央行近期降准宽松资金面;③商业银行追求“开门红”,信贷早投放早收益;④地方债多发带动基建相关预期。

观察短期信贷,企业短贷增7699亿元,同比增1780亿元;居民短贷降1149亿元,同比少增4079亿元:临近春节,大量个体工商户经营活动随季节性趋缓,可能下拉了居民短贷增量;同时疫情也影响了居民消费信贷的增长。票据融资增3596亿元,同比少增1564亿元。短期贷款边际趋弱主要由居民部门引起,企业短贷变动趋势贴近企业中长贷。票据融资同比少增1564亿元,基本持平春节季节性,总体趋势变动不大。信贷超季节性好转,增量同比环比均有增加,我们认为1月地方专项债多发引起的基建预期以及前期降成本举措生效是主要影响因素。但当前疫情主导短期经济运行,预计短期内信贷增量下滑难以避免,同时流动性需求可能将导致后续信贷结构再偏短期化,政策“宽信用”挑战仍在。

信贷与政府债券项拉动社融多增

1月社融增量为50700亿元(依据Wind口径排除国债一般债净融资后增量约51170亿元),同比多增3883亿元;社融同比增速10.7%,增速较上月持平。

对实体人民币贷款增量34900亿元,同比少增744亿元。非标融资同比继续温和转好:委托贷款降26亿元,同比少减673亿元;信托贷款增432亿元,同比多增87亿元;未贴现银行承兑汇票增1403亿元,同比少增2384亿元。非标融资整体增1809亿元,同比少增1455亿元,少增主要来自未贴现汇票项,预计“结构性存款打假”以及票据监管的趋严是主要原因。非标融资继续温和压缩,波动情况逐渐减小,预计后续非标对社融增量同比的贡献也会逐渐降低。企业债券项1月净融资3865亿元,非金融企业股票融资净融资609亿元。“交易所企业资产支持证券”以及“贷款核销”两项可能受疫情带来的复工延迟影响,本次没有公布。

1月社融数据同样超季节性走强,主要受信贷走暖以及1月地方政府专项债较多发行的影响。不过2020年1季度经济增速承压是大概率事件,10.7%的社融同比增速虽然已经超过了“GDP名义增速-M2-社融”的匹配要求,但央行短期内的工作重点依旧是疫情影响下的货币政策稳增长,预计边际宽松的走势不变。

M1增速历史首次降至0%,企业春节回款难影响大

1月M2同比增速录得8.4%,同比持平,环比降低0.3%。M1同比增速录得0%,同比低0.4%,环比低4.4%。1月居民、企业存款分别同比多增3800亿元、少增12189亿元,非银存款增速环比增加5701亿元,财政存款环比增4002亿元。

1月M1增速触及0%,为该指标有统计以来的首次。1月企业存款减少16100亿元,估计与春节前结算居民薪酬直接相关;但本轮新冠疫情直接导致了春节期间居民外出消费有较大减少,居民存款回流企业这一过程受到抑制,这也是M1增速较低但居民存款显示多增的直接原因。1月财政存款的多增预计与地方专项债多发有关,预计年初存款资金重新回流理财是助推非银存款增速上行的主要原因。

债市策略

1月信贷社融数据同比环比均有好转,预计前期“降成本”以及专项债多发带来的基建预期是主要原因。而疫情尚未结束,后续金融数据的滑落预计难以避免,企业流动性需求可能导致信贷投放再次转向偏短期,“宽信用”仍需政策呵护。对于债市而言,短期内经济活动有所承压,货币政策边际放宽稳增长是大概率事件,同时降成本目标下利率仍然有下行空间,因此我们坚持十年国债到期收益率目标区间2.6%~2.8%的判断不变。

新浪财经公众号

24小时滚动播报最新的财经资讯和视频,更多粉丝福利扫描二维码关注(sinafinance)

客服热线:

客服热线: