内容摘要:

一、操作思路概要

二、煤焦价格驱动因素解析

2.1降准改善资金面 基建提速或支撑终端需求

2.2 供应结构性偏紧 现货偏强运行

2.3煤矿港口库存皆去化 焦钢企业补库

2.4 预期改善提振期价 技术面关注突破情况

四、风险因素

一、操作思路概要

当前基本面良好,供应边际趋紧且冬季补库需求仍存,现货提涨下期价亦有所突破。展望后市,四季度季节性利好仍存,焦企产能利用率回升,基建投资加快有助于终端需求恢复,预计近期焦煤价格将维持震荡偏强格局。操作上以焦煤主力合约1320附近逢低买入为主,目标位1450-1500。

风险点:宏观利空冲击,环保执行力度不及预期导致产业链整体转弱,钢厂限产超预期,库存明显累积等。

二、焦煤价格驱动因素解析

2.1 降准改善资金面 基建提速或支撑终端需求

宏观方面,受外部中美贸易摩擦,内部结构性去杠杆等因素影响,三季度以来国内经济下行压力有所增加,整体需求的悲观预期对包括煤焦在内的大宗商品有一定压制作用。但应该看到相应对冲政策(稳基建,结构性宽信用,减费降税,降准等)亦将促进经济预期边际改善,无需过度悲观。对于黑色产业链来讲,降准有助于改善中长期流动性预期,缓解债务压力,促进基建及地产投资,提振终端需求。从官方9月PMI数据看,尽管制造业PMI不及预期,但建筑业PMI的显著增长值得关注,指数大幅上涨4.4个百分点至63.4的高位,新订单指数亦大幅回升6.1个百分点至55.7;结合近期关于加快基础设置建设及多地集中开工数千亿元的基建项目(证券日报)的政策消息,或预示四季度基建投资有望企稳反弹,支撑终端需求。同时,从8月的地产数据看,地产调控下投资仍保持高位平稳态势,新开工面积持续回升。

图表1 9月建筑业PMI明显明显回升

资料来源:迈科研究部

图表2 地产数据平稳有增

资料来源:迈科研究部

2.2 供应结构性偏紧 现货价格偏强运行

近期焦煤受部分煤矿停产及洗煤厂环保关停影响,焦煤供应呈结构性偏紧,低硫煤紧俏,山西等地区大矿上调长协价格,煤价有支撑。而外煤端受四季度进口煤平控及澳洲运力缩减影响,8月焦煤进口量有所回落,蒙煤澳煤价格均有所上涨。

8月份炼焦煤产量3579万吨,较上月产量降低9万吨,同比产量减少218.05万吨,同比增速降5.74%;1-8月累计焦煤产量28530万吨,较17年产量减少1127万吨,同比降3.8%。可以看到,随着去产能政策和环保政策的推进实施,焦煤产量难大幅释放,预计9月焦煤产量同比仍有降,支撑煤价。由于9月企业利润水平升至近年高位,产业链传导叠加供应偏紧,大型煤企相继上调炼焦煤价格。其中受打黑除恶行动和环保政策影响的山西地区,近期煤矿开工率明显下滑,煤矿库存回落,超产现象得以缓解;因而率先上调焦煤价格,优质煤种长协价格上调幅度在30-70元/吨左右。柳林地区因某大型煤企停产(占柳林地区精煤产量的40%左右),高硫主焦煤为主的供应缩减明显,价格上涨;吕梁,临汾,长治地区环保安检亦较为严格,供应偏紧。但因前期上涨幅度过快,临汾等地区低硫煤价高位有所回落,高低硫价差缩窄,整体价格水平稳定。

同时,近期炼焦煤进口量也出现了回落态势,澳煤因港口运力缩减和检修问题发运减少,价格上涨;四季度进口煤平控的消息也支撑了未来外煤供应边际趋紧的预期,是支撑近期价格的逻辑之一。具体来看,8月进口炼焦煤700万吨,较上月减少44万吨,下降5.91%;9月进口煤及褐煤2513.7万吨,较上月大幅下降12.35%。近期澳洲昆士兰煤矿火灾风险及北美飓风导致澳煤需求增加影响,澳洲峰景矿硬焦煤价格明显上涨,由上月同期的194.5美元/吨涨至215.25美元/吨,涨幅达10.75%,提振期煤价格。蒙古煤方面,近期通关水平有所回升,通关车辆数在1300车左右,蒙5#唐山到场承兑价亦上调50元至1450元/吨。

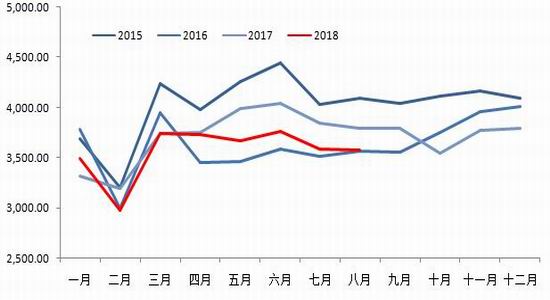

图表3 炼焦煤产量下降,低于往年同期

资料来源:迈科研究部

图表4 焦煤现货价格

资料来源:迈科研究部

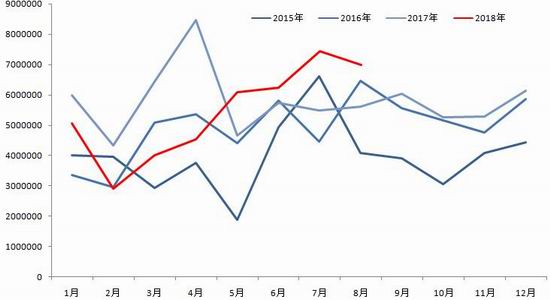

图表5 进口炼焦煤数量回落

资料来源:迈科研究部

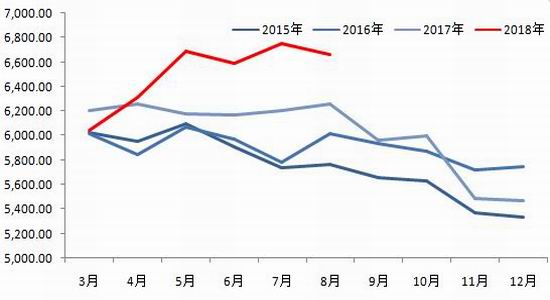

图表6 焦企开工率回升

资料来源:迈科研究部

近期焦企的开工率持续回升,取消采暖季限产“一刀切”对焦煤需求也起到了支撑作用;同时,尽管焦炭现货出现了几轮回调,但焦企利润水平仍较高,同时从季节性规律看四季度焦煤因冬储预期上涨概率较大。从数据看,10月以来焦企产能利用率出现了显著上升,其中产能小于100万吨的焦化企业产能利用率回升5.16个百分点至79.26%,大中型焦企产能利用率分别回升5.09和2.07个百分点(较8月底),产能利用率达到79.62%和78.45%,平均产能利用率已远超去年同期水平,焦煤需求得到保障。从焦企利润水平看,尽管现货近期经历了几轮下调,但是由于以钢定焦,采暖季限产预期的增强,焦企话语权增加,预计现货将有所企稳;目前吨焦利润在400元以上,较高的利润水平有助于产业链传导,焦煤议价空间增加。

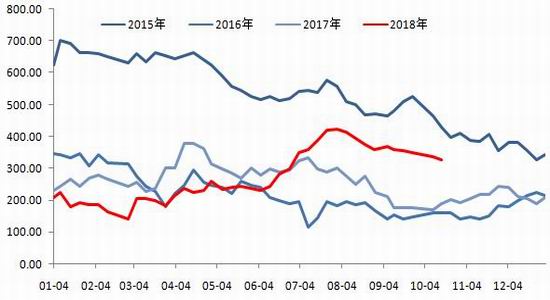

另外,从季节性规律看,煤炭价格在四季度上涨概率较高,主因冬季运力受限焦企钢厂有提前补库的倾向,统计数据表明近5年焦煤主力合约10月期望收益达5.08%,11月更是“满堂红”,供给侧改革以来上涨更为显著,期望收益达9.69%。因此基于季节性指数焦煤期货在10月和11月上涨的概率较大,有一定的买入价值。

图表7 粗钢产量达到近年高位

资料来源:迈科研究部

图表8 焦煤期货四季度上涨概率较高

资料来源:迈科研究部

2.3 煤矿港口库存皆去化 钢厂焦企节前补库明显

近期不同层面的焦煤库存变化亦支撑焦煤价格,体现为煤矿和港口库存持续去化,而钢厂焦企补库明显。具体来说,近期煤矿库存继续下降14万吨至347万吨,降幅3.8%;港口库存连续五周下行,本周降至326.1万吨,较上周下降10.99万吨,降幅3.26%。焦企焦煤库存上升14.45万吨至821.18万吨,钢厂焦煤库存大幅上升45.04万吨。煤矿库存低位下降支撑内煤价格,港口库存连续下降说明外煤供应趋紧(四季度进口煤炭平控的消息和九月煤炭进口明显回落),而进入10月以来钢厂焦企的大规模补库也支撑了本轮价格回升。展望后市,随着大规模补库幅度的减弱,对煤价的支撑力度也会减小,但鉴于焦煤供给偏紧下游利润高位的情况,预计补库需求难有大幅减弱,价格易涨难跌。

图表9 焦煤港口库存持续去化

资料来源:迈科研究部

图表10 焦钢企业补库明显

资料来源:迈科研究部

2.4 预期改善提振期价 技术面关注突破情况

综上所述,进入四季度由于供给偏紧及焦钢企业补库需求的提振,焦煤价格无论现货还是期货均出现了上涨,符合预期。一是由于三季度末因限产松动宏观预期偏空导致成材与煤焦均有所走弱,目前在限产强度得到进一步修正的情况下回调风险有效释放;二是节后宽松的货币政策延续,降低存款准备金有助于改善投资意愿,在官方多次发声的情况下基础设施建设料将加速,而地产数据仍保持高位,终端需求不弱;三是内煤因环保及安全检查产量释放受限,外煤受四季度进口煤继续平控影响亦将趋紧,供应收紧下价格有支撑。四是钢厂焦企高利润有助于改善企业负债,推动结构性去杠杆,符合政策期望,同时产业链传导利好煤价。五是季节性冬储因素看,煤价在四季度特别是11月上涨概率较大,期望收益较高。

截止目前期价已经出现小幅升水,预计短期将震荡偏强运行。从技术面看,近日焦煤连续合约收盘价站稳5日均线,周线上成交量及持仓量明显增加,MACD红柱延伸,期价突破长期震荡区间,下方支撑在1320左右,整体形态偏多,关注是否能继续突破。

3.1交易时间: 10-11月

JM1901合约逢低买入

入场节点:供应偏紧预期继续发酵,焦钢企业补库意愿良好

入场区间:1320-1370

目标价格:1450-1500

持仓手数:100手

四、风险因素

宏观利空冲击市场情绪,系统性风险,钢厂焦企限产超预期,供给端显著宽松,焦煤库存明显累积等。

迈科期货1队

新浪声明:新浪网登载此文出于传递更多信息之目的,并不意味着赞同其观点或证实其描述。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。责任编辑:宋鹏

客服热线:

客服热线: