【ICI年鉴2019】第2章:美国注册投资公司

来源: 美国投资公司协会(ICI)报告;望京博格(集思录副总裁郑志勇)翻译

注册投资公司是美国资产管理行业的重要组成部分,这些机构不仅在美国经济和金融市场发挥着重要的作用,在全球金融市场的影响力也与日俱增。截至2018年底,美国注册投资公司管理的基金资产总额达21万亿美元,其背后代表着超过1亿名投资者的利益。整个资产管理行业在过去超过25年的时间中经历了稳健的增长,资产增值、家庭财富增长带来的理财需求增加、人口老龄化以及退休金体系的演变都是促使其蓬勃向上的重要原因。与此同时,这些基金为全球证券市场提供了丰富的资本,成为美国股票市场、商业票据及政府债券市场最大的参与者之一。

|

|

本章对美国注册投资公司——共同基金、封闭式基金、交易所交易基金(ETF)、单位投资信托以及他们的发起人的情况进行了概述。主要包括以下内容:

2018年投资公司的资产概况

美国居民对投资公司的持续依赖性

投资公司的类型和数量

投资公司从业人员情况

一、 2018年投资公司的资产概况

2018年底,美国注册投资公司管理了21.4万亿美元的资产(图2.1),较2017年减少约1.1万亿美元。其中,共同基金和交易型开放式指数基金(ETF)基金占比最高,规模达到21.1万亿美元。

图2.1 1999-2018年各类投资公司的净资产变化情况(单位:10亿美元) |

|

|

|

1 封闭式基金包括优先份额。 2 2001年前的ETF数据由Strategic Insight Simfund提供。 3 全部投资公司资产包括持有其他封闭式基金或ETF的共同基金。 来源:ICI和SIS |

截至2018年底,多数美国共同基金和ETF为长期投资基金,其中包括56%的权益类基金(图2.2);根据投资区域又可细分为国内基金(主要投资标的为美国公司股票)和全球基金(主要投资标的为非美国公司股票),分别占比41%和15%。除此之外,债券基金在共同基金和ETF资产总额中占比22%,货币市场基金、混合基金以及其他基金(如主要投资于大宗商品的基金)构成余下的21%。

2018年美国共同基金共录得1910亿美元的资金净流出(图3.4),其中长期共同基金净流出3500亿,货币市场基金净流入1590亿美元。共同基金持有人利用基金年内派发的股息以及资本收益进行再投资的规模分别达到3050亿、4950亿美元。2018年ETF的市场需求依然旺盛,净发行规模(包括红利再投资)为3110亿美元(图4.8);单位投资信托(UITs)新增规模490亿美元,与去年持平;封闭式基金发行规模净增5.97亿美元(图5.3)。

图2.2 权益类基金为美国共同基金和ETF的构成主体(净资产占比,截至2018年末) |

|

|

二、美国居民对投资公司的持续依赖性

家庭居民是美国基金业最大的投资者群体,截至2018年底,美国注册投资公司大约管理了21%的家庭金融资产(图2.3)。

图2.3 投资公司在家庭金融资产中的市场份额(占居民家庭金融资产的比例,1980-2018) |

|

|

|

注:投资公司持有的家庭金融资产包括ETF、封闭式基金、UIT和共同基金。包括雇主发起式固定缴费养老金计划(employer-sponsor DC plans)、IRAs和年金持有的共同基金。 数据来源:ICI and FRB |

个人退休账户(IRAs)和确定缴费计划(DC)——特别是401(k)计划——持续增长,在一定程度上解释了为何在过去30年里越来越多的家庭依赖于投资公司。截止2018年末,IRAs在家庭金融资产中的占比从1988年的3%上升为10%,同期,DC计划占比从5%增长至9%(其中包括占6%家庭金融资产的401(k)计划)。共同基金是IRAs和DC的重要投资方向,2018年末,共同基金管理了56%的DC计划资产和45%的IRAs资产(图2.4)。另一方面,DC计划投资在共同基金中的比例在过去20年显著增长,从1998年末的37%提升到2019年末的56%。此外,共同基金还管理了1.2万亿美元退休账户以外的可变年金,以及8.4万亿美元退休账户外的其他资产。

图2.4 共同基金在家庭退休账户中的占比 |

|

|

|

* 该类养老金计划包括私人雇主发起的规定缴费计划(包括401(k)计划)、403(b)计划、457计划以及联邦雇员退休系统储蓄计划。 数据来源:ICI,美联储,劳动部、国家政府规定缴费机构协会,美国生活保险理事会、国内税务署收入数据部。详见ICI发布的《2018年第四季度美国养老金市场分析报告》。 |

公司和其他机构投资者同样也购买了大量的基金。许多机构通过投资货币市场基金来管理他们的现金和其他短期资产。2018年底,非金融企业短期资产中有18%用于购买货币市场基金,规模达6160亿美元(图2.5)。机构投资者对ETF的需求保持强劲,很多共同基金及养老基金的投资经理通过ETF进行投资,进而应对流动性管理需求及投资者申赎,或是利用ETF对冲风险敞口。

图2.5 1998-2018年货币市场基金在美国非金融企业短期资产中的占比(%) |

|

|

在过去的20年间,投资公司绝大多数时候都是美国本土金融市场最大的投资力量;近年来,他们持有的各类证券的流通份额相当大且稳定。截止2018年末,投资公司持有全部上市公司30%的流通股份,与2015年的31%相比略有下降(图2.6)。2018年末投资公司持有的国内公司债券及海外债券占比20%。自2015年至今,该比重整体不变,但相对其他类型的注册投资公司而言,共同基金持有的公司债券份额明显增长。

此外,2018年末投资公司还持有13%的美国国债和政府机构证券,该比例在过去5年里基本保持不变(图2.6)。整体而言,投资公司已经是美国市政债券最大的投资主体,持有25%的在外流通市政债券。

图2.6 投资公司提供了参与股票、债券和货币市场的渠道 |

|

|

|

1 其他类型已注册投资公司持有的美国国债和政府发行证券占比不足0.5%。 2其他类型已注册投资公司不持有商业票据。 |

在美国,对于跨国大公司而言,商业票据市场是一个十分重要的短期资金来源渠道,共同基金曾经是这个市场最大的投资者。共同基金对商业票据的需求主要源于主流货币市场基金(primemoney market funds)。2016年,主流货币市场基金资产规模减少了70%(约9000亿美元),其中一个重要原因是为了适应2014年颁布的、并于2016年10月开始全面实施SEC法规的修订。因此,主流货币市场基金大幅度减少了商业票据的持仓。2015-2016年共同基金持有的商业票据份额由40%下降到19%(图2.6),截至2017年末,该比例回升至25%,2018年末略有变化,为24%。

指数基金用于跟踪市场指数表现。指数基金经理投资于标的指数所有成分证券,或者投资于其中的代表性样本,因此,该基金的表现与标的指数同步。这种构建投资组合的方式使得指数基金(包含共同基金及ETF)费用率低于平均。

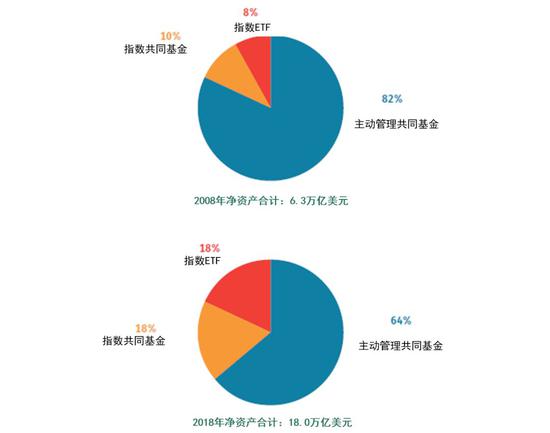

指数共同基金诞生于20世纪70年代,指数ETF诞生于20世纪90年代。随着指数基金在基金总量中占比逐步提升,截至2018年末,指数基金规模达到6.6万亿美元,指数共同基金和指数ETF共计占到长期投资基金净资产的36%,而2008年末,该比重仅为18%(图2.7)。尽管如此,2018年主动投资共同基金仍然是基金最大组成部分,占到基金净资产的64%。

图2.7 2008-2018年指数基金在基金市场中的占比(%) |

|

|

|

*该类别中包含少量主动管理的ETF |

过去十年,国内权益指数基金的增长带动了指数基金整体规模的扩大。在这期间,42%的指数基金增量资金流入了国内权益指数基金,截至2018年末,国内权益指数基金占指数基金整体的62%。尽管近年来规模增长迅速,国内指数共同基金和ETF依然占美国股票市场的很小一部分,2018年末,其规模合计为美国股票市场的13%(图2.8)。主动管理的国内共同基金和ETF占到15%,剩余71%由对冲基金、养老金、人寿保险公司和个人投资者投资组成。

图2.8 2008-2018年指数基金在美国股票市场中的占比(%) |

|

|

五、投资公司的类型和数量

在美国,有众多金融服务机构提供注册基金产品。截止2018年底,全部基金管理主体(fundcomplexes)中,81%为独立的基金投资顾问,共管理着70%的基金资产。除独立基金投顾机构外,其他管理主体还包括海外基金投资顾问、保险公司、银行、储蓄机构和经纪公司(图2.9)。

图2.9 2018年美国各类基金管理主体占比(%) |

|

|

2018年,来自全世界的846个基金发起人在美国市场为投资者提供资产管理服务(图2.10)。2015年以来,基金发起人数量有所减少,这可能是由于相关机构的经营决策造成的,例如大基金收购小基金、基金清算、以及一些大型基金公司出售投顾业务。2015年以前,由于国民经济与金融市场逐步从2007-2009年金融危机中复苏,基金发起人数量不断增加。整体而言,2010年到2018年,共有588家基金发起人进入了这一市场;退出机构为426家,净增加162家。

图2.10 2007-2018年美国基金发起人的数量变化(单位:家) |

|

|

许多新进入的基金发起人采用信托族(series trust)的形式来提供资产管理服务,即基金发起人通过打包处理后,组织第三方提供特定的服务(如审计、委托、法律等),从而有效节约管理成本。信托族使得基金发起人可以更加专注于投资组合管理及资产增值,其运营成本则在族中所有信托间进行分摊。

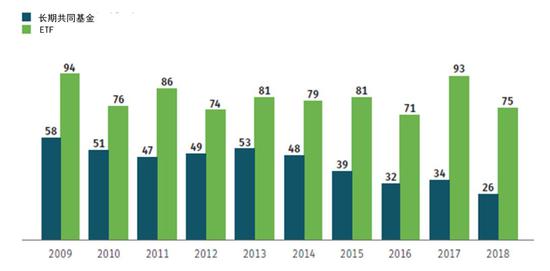

随着投资产品种类的增加,投资者资产配置的方式发生了改变。最近几年,基金公司持有的资产以及吸引的资金量都有所下降。2018年,仅有26%的基金发起人,其旗下长期共同基金拥有资金净流入;而75%的ETF发起人,旗下产品拥有基金份额的净增长。(图2.11)

图2.11 拥有净现金流入的基金产品发起人占比(单位:%) |

|

|

在过去十年,尽管共同基金和ETF资产管理的行业集中度提升,能够吸引新资金流入长期共同基金的基金占比减少。2005年到2018年,规模最大的五家基金公司管理的资产比例由35%上升到51%,而规模排名前十位的基金公司管理的资产比例由46%上升到61%(图2.12)。在市场集中度提升的同时,中间层公司的份额被不断蚕食,排名11至25位的基金公司,其市场份额从2005年的21%下降到2018年的18%。

2.12 最大的共同基金和ETF管理主体的市场份额占比(单位:%) |

|

|

行业集中度的提高有以下两方面原因。

第一,指数基金越来越受投资者青睐,近年来一直录得净流入,而绝大部分指数共同基金由前十大基金公司所管理。与此同时,自2005年开始,主动管理型权益基金每年均表现为资金净流出,然而国内权益指数共同基金和国内权益指数ETF每年均录的资金净流入。

第二,债券基金在过去的十余年里出现了巨大的资金流入(图3.10),由于债券基金的产品数量、基金发起人均少于权益型基金,因此,能够提供债券基金产品的大型公司资产份额得到了显著提升。

宏观经济形势和不断变化的竞争格局影响特定年份的基金数量。基金发起人一方面成立新基金来满足投资者需求,另一方面对无法吸引投资兴趣的基金进行合并或清算。2018年新发行的共同基金与ETF共计582只,相比2017年数量(733只)下降,远低于2007-2017年的平均值815只(图2.13)。与此同时,基金合并与清算的速度下降,2017年为708只,2018年为591只。

图2.13 2007-2018年共同基金新发行和退出数量 |

|

|

|

注:共同基金数据包括没有向ICI汇报的数据信息以及主要投资于共同基金的共同基金。ETF数据包括没有在ICA1940注册的ETF,但不包括主要投向其他ETF的ETF。 |

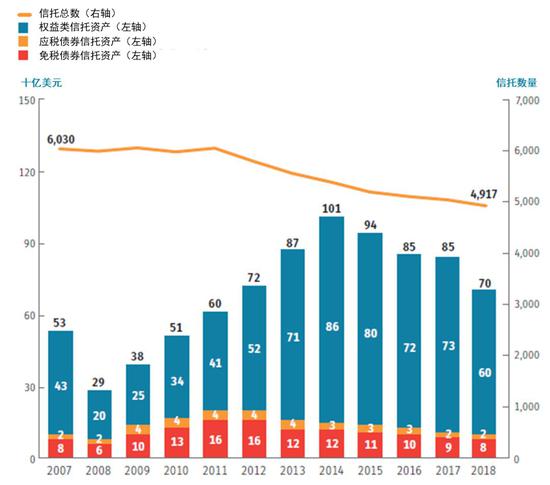

单位投资信托是同时具有共同基金和封闭式基金特点的注册投资公司。它可以像共同基金那样发行可赎回份额(称为信托单位),也可以像封闭式基金那样发行特定的固定数量份额。但是与共同基金和封闭式基金不同的是,单位投资信托需要根据投资组合和投资目标预先设定终止时间。投资长期债券的单位投资信托通常有20-30年(取决于所持有债券的到期时间)的流通期;投资股票的单位投资信托则追求几年或更短期限的资本增值。当单位投资信托终止,发起公司会将获利支付给份额持有人,或者根据份额持有人的选择,继续投资于另外的信托。

单位投资信托主要分为两类:债券信托和权益信托。债券信托有纳税和免税两种;权益信托有国内和国际两种。首个单位投资信托成立于1961年,持有免税债券,从历史上看,大部分的单位投资信托均投资于债券。但近20年来,权益类单位投资信托越来越受到投资者青睐。权益信托资产规模已经超过债券信托资产,在2018年,权益类单位信托占全部单位投资信托资产的比例达86%(图2.14)。发起人新设信托数量开始减少,加上已有信托接连到期终止,使得信托数量开始显著下降。

联邦法律要求单位投资信托有一个主要的固定投资组合,不作积极管理和交易。一旦信托的投资组合被选定,只能在某些特定情况下才能被改变。投资说明书详述了大部分的单位投资信托持有的多样化投资组合,每一只证券都是经过专业挑选以满足既定的投资目标,如增长率、利润或者资本增值。

投资者可以从经纪公司或者投资公司的网站上获得单位投资信托的报价,部分单位投资信托在纳斯达克共同基金询价服务系统(NASDAQ’sMutual Fund Quotation Service)中列出价格。一些经纪自营商会提供他们发行的信托或者由受认证的独立发起人发行的信托产品。投资者可以在信托产品注册的代表处购买信托基金份额,也可以在小型投资公司的代表处购买,这些小型投资公司通常出售由第三方债券和经纪公司发起的信托。

虽然一个单位投资信托仅有部分份额用于公开发售,但信托发起人很可能会维持二级市场的流动性,以方便投资者出售或购买份额。即使没有二级市场,法律要求单位投资信托依据净值赎回份额,而净值是基于标的证券当前市场价值而确定。

图2.14 单位投资信托历年净资产(单位:10亿美元)和数量(单位:只) |

|

|

投资公司的数量在经历了2005年低点后不断增加,但依然低于2000年底的峰值水平(图2.15),这主要由于2000年以来单位投资信托数量下降。单位投资信托从2017年底的5035只下降为2018年底的4917只;共同基金的数量从2017年底的9354只增加至2018年底的9599只,封闭式基金的数量减少至506,为2001年以来的最低值。然而,ETF数量持续增加,2018年底为2057只,是10年前的三倍。

图2.15 1999-2018年美国不同类型投资公司数量 |

|

|

|

2 2001年以前的ETF数据来源于Strategic Insight Simfund,EFT数据包括未在ICA1940注册的ETF产品,以及主要投资于其他ETF的ETF产品。 数据来源:ICI和SIS |

七、投资公司从业人员情况

注册投资公司通常没有员工,他们通过与其他公司签署协议为基金提供服务。除单位投资信托以外,美国的基金通过基金理事会(基金董事会)对基金的管理进行监督,并代表着基金持有者的利益。基金与其服务提供商的全部重要协议,包括基金投资顾问的咨询协议,必须经过基金理事会批准。

基金发起人和第三方服务商为基金及其投资者提供咨询、记录保留、行政、监管以及其他相关服务。在美国,随着基金数量和规模不断扩大,基金行业的从业人数自1997年以来增长了56%,从11.4万人增长到2017年的17.8万人(图2.16)。

图2.16 美国资产管理行业从业人员数量(单位:千人,部分年份) |

|

|

|

注:所选年份为ICI进行就业调查的年份 |

基金投资顾问是最主要的基金服务提供者之一,主要负责管理基金的商业事务,确保合规,监督为基金服务的其他第三方,以及通过投资研究把握基金的投资方向和证券交易决策。投资顾问通常从事交易和证券结算业务。截止2017年3月,39%的从业者主要从事支持基金管理的职务,如投资研究、交易和证券结算,信息系统和技术,以及其他合作管理职务(图2.17)。

第二大从业人员群体(占比28%)主要负责为基金投资者和他们的账户提供服务(图2.17)。投资者账户服务包括帮助投资者监控和更新账户。这些雇员在呼叫中心工作,帮助解答基金持有者和他们的金融顾问关于投资账户的问题;同时也处理开户和关闭账户的相关申请。其他服务包括退休计划交易处理、退休计划参与者教育、参与者注册和合规计划。

24%的从业人员在分销及销售部门工作(图2.17)。他们主要从事销售、产品开发和设计、投资者联络工作;销售支持人员、注册销售代表和批发销售代表也归入这部分人员。

10%的从业人员在运营管理部门负责资金及投资组合的会计和合规监管业务(图2.17),他们通常隶属于基金投资顾问公司。基金运营管理包含基金运营所需的中后台职务,包括文书和基金会计、数据处理、记账、内部审计、风险控制等岗位。

图2.17 美国资产管理行业人员构成(按职务,2017年3月) |

|

|

通常负责运营职务的从业人员也负责监管和合规事宜,例如准备和填报监管报告,监督基金服务提供商,准备和上传报告给监管机构和税务部门,以及给基金投资者提供报告,如基金的简介和财务报表。基金运营部门的服务保证了合规流程和内部控制,最终也需经过基金理事会和首席合规官的批准。

对许多行业而言,在行业兴起的地方从业人员往往较为集中。这一点对投资公司同样适用。投资公司运营的早期主要以马萨诸塞州、纽约为中心区域(图2.18),23%的基金从业人员在此工作。随着行业的发展扩张,其他如加利福尼亚州、宾夕法尼亚州和德克萨斯州,也开始成为主要的基金从业人员聚集地。截至2017年3月,上述三个州的基金公司雇佣了四分之一的基金从业人员。

图2.18 美国基金从业人员的地区分布情况(2017年3月) |

|

|

免责声明:自媒体综合提供的内容均源自自媒体,版权归原作者所有,转载请联系原作者并获许可。文章观点仅代表作者本人,不代表新浪立场。若内容涉及投资建议,仅供参考勿作为投资依据。投资有风险,入市需谨慎。

责任编辑:常福强

客服热线:

客服热线: