过去十年,在全球低利率环境中,大量的美股上市公司发债回购股票推高股价,把财务杠杆用到极致,很多世界著名公司的资产负债率甚至超过100%,以至于股本为负ROE为负。一旦某个外力使得利率趋势性上行,前述逻辑链条就会彻底逆转,变成融资困难、股价下跌、融资更困难、股价进一步下跌。所以,美股最大的风险在利率和财务杠杆,而不在企业盈利恶化,这就是为什么过去一两年美股似乎对经济衰退也无动于衷的原因。只要低利率能够维系,发债回购就能够继续,从这个角度看,美联储降息会成为美股有力的支撑。通胀不起来、利率不起来,很难说美股行情就趋势性终结了。

不过话说回来,很多东西短期可能还能扛,但早晚可能还是要还的。所有教科书中没有的“估值溢价”和“股价上涨”逻辑,历史经验看,最后统统都会回来。不论是当年的“盈利稳定性,漂亮50”,还是“新经济,互联网泡沫”,包括A股市场之前还提到过的什么对研发支出估值,等等。这一次的“回购”是又一个案例,把“回购”和“十年慢牛”这两个众所周知的事情搁一块,就破坏了第三个众所周知的事情,“MM定理”,即“公司的资本结构与公司的市场价值无关”。疯狂的美股回购、失效的MM定理,教科书中的逻辑再次被打破。

大比例回购铸就的美股慢牛行情

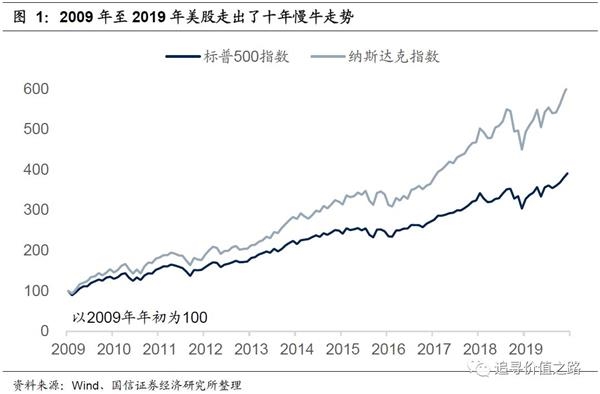

众所周知,在近期大跌之前,最近十年美股表现非常好,走出了十年慢牛的行情,堪称全球权益市场最强资产。从2009年初到2019年底,美股标普500指数累计涨幅高达290%年化收益率14.6%,纳斯达克指数累计涨幅约508%年化收益率更是高达19.8%。这还只是非除权指数的涨幅,如果算上股息红利除权,也就是全收益指数,美股在过去十年里的涨幅更是惊人。

造就过去十年美股慢牛的根基是什么?除了传统意义上的盈利增长和因为利率下行带来的估值提升以外,一个重要的因素就是美国上市公司大量的股份回购。(注:股票收益可以分解为股利回购收益和市值变动,市值变动又受到盈利和估值的影响,从长期投资的角度来看,股票收益率可以分解为股利回购收益、股票估值和企业盈利这三个部分的影响。关于这个问题的详细讨论,可以参见我们之前的专题报告:《如何看待当前消费股价值投资逻辑:红利的复利、长期的魅力》)

回购促进股票价格上涨的机制主要有两个,一是直接增加公司股票的需求提高股价,二是回购注销公司股票后,可以提高每股的EPS和公司整体的ROE。所以,我们看到,最近十年里,美国上市公司的股票回购金额大幅飙升(参见下图),上市公司回购股票的金额可以占到全部净利润的一半以上。

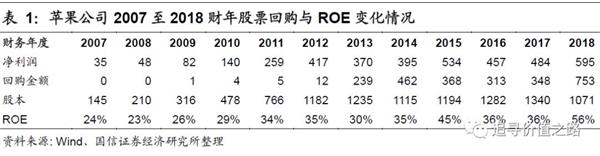

比如像苹果公司,其上市公司股票回购在2012年以前基本是没有的,2013年是个转折点,然后回购金额开始大幅飙升。如果单看净利润增速,苹果公司2012财年是417亿美元,2018财年是595亿美元,净利润的年化复合增速只有6.1%。这个增速放到A股市场,完全看不出是一个高科技公司,更像是一个公用事业公司。但通过大量的股票回购,苹果公司的ROE从2013年的30%左右提高到了2018年的56%。到2018财年,苹果公司股票回购的金额高达753亿美元,要大幅超过当年的净利润595亿美元。

更夸张的情况是有些公司发债回购,使得ROE为负!在A股市场中我们也经常看到ROE为负的公司,这种情况都是上市公司是亏损的,所以净利润(分子)是负的。而美股市场中,有不少公司,是因为回购多了,把净资产(分母)弄成了负的了。这种情况下,ROE、PB这些传统指标全部失效。下面这个表报告了麦当劳公司从2007至2018财年股票回购与ROE变化情况,可以看到,在2014年以前,公司的ROE大致在35%左右。然后开始了大量回购,2015年ROE到了64%,2016年以后公司的股本为负,使得ROE都是负的了。

净资产为负,这在传统意义的教科书上,意味着企业资不抵债,是一个濒临破产的信号,但在当前的美股市场中,很多这类的公司股价却在持续上涨。

财务杠杆用到极致是美股最大的风险

回购本身跟分红类似,可以算是公司股利政策的一种。最近几年的变化在于,很多公司采取了“发债回购”的方式,这使得上市公司把财务杠杆用到了极致。

2008年金融危机以后,各国普遍采用了极度宽松的货币政策手段,很多国家的利率水平达到了历史最低甚至是零利率和负利率国家也比比皆是。下图是我们计算的一个G7国家的国债加权平均利率水平, G7国家指的是美国、日本、德国、英国、法国、意大利和加拿大,G7国家利率主要将以上国家10年期国债利率进行一定的加权计算所得,权重为各国经济总量相对占比。可以看到G7国家的整体利率水平已经接近到0附近。

这种情况下,我们会发现,金融危机以后,美国居民部门的杠杆率已经有了十足的下降,政府部门的杠杆率在2012年以后也是基本持平,但企业部门的杠杆率却在不断攀升。

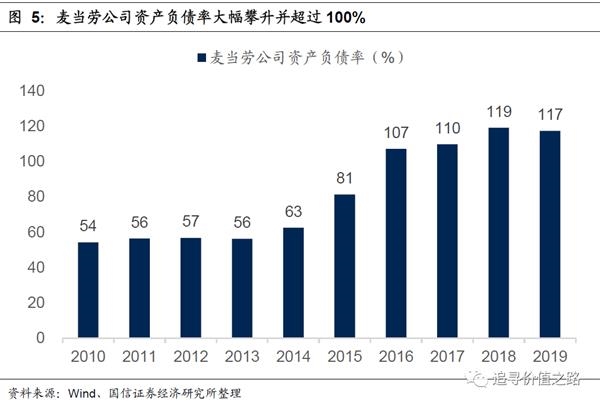

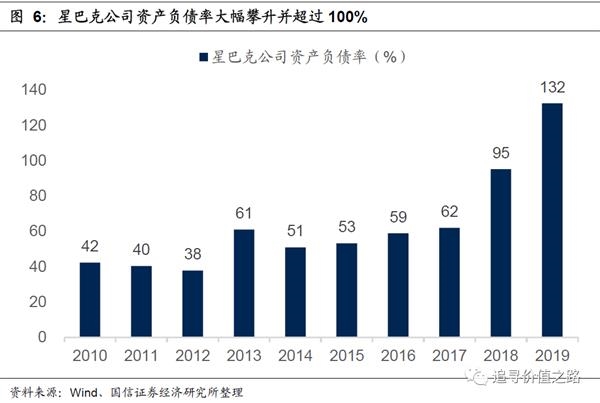

更有甚者,很多上市公司通过回购注销股份,使得资产负债率超过了100%,这在传统意义的财务管理上,都已经算是资不抵债了。

麦当劳公司是一个例子,资产负债率2014年时还只有63%,2019年已经到了117%。

星巴克公司是另一个例子,2017年时资产负债率还只有62%,2019年到了132%。

财务杠杆用到极致,本身并不是股价下跌的充分条件,但确实也埋下了隐患。仅以下表的标普500成分股为例,资产负债率最高的50家公司,资产负债率都超过了90%。

通胀和利率的影响要远大于盈利的影响

所以,美股最大的风险在利率和财务杠杆,而不在企业盈利恶化,这就是为什么过去一两年美股似乎对经济衰退也无动于衷的原因。只要低利率能够维系,发债回购就能够继续,从这个角度看,美联储降息会成为美股有力的支撑。通胀不起来、利率不起来,很难说美股行情就趋势性终结了。

从当前的情况来看,由于疫情的影响,美联储降息的概率大幅增加,而同时全球大宗商品价格大幅下跌,这意味着全球通货膨胀短期之内不会有明显上升,全球利率将维持在一个低位水平。

从历史来看,美股标普500指数1980年以来美股跌幅超过20%的只有三次,1987年股灾、2000年科网破灭、2008年危机。而一般调整的上限大概幅度大概在15%左右,本轮标普500指数从顶上下来,从幅度看已经接近历史上限,短期风险释放得已经较为充分。

(本报告中所有涉及的美股个股信息,均仅为公开信息汇总,不构成任何盈利预测和投资评级)

风险提示:宏观经济不及预期、海外市场大幅波动、历史经验不代表未来。

(文章来源:追寻价值之路)

(责任编辑:DF064) 郑重声明:东方财富网发布此信息的目的在于传播更多信息,与本站立场无关。 客服热线:

客服热线: